Полезные секреты законодательства, которые смогут помочь вам не потерять налоговые льготы, разъясняет Сергей Разгулин, заместитель директора Департамента таможенно-тарифной и налоговой политики Минфина Российской Федерации.

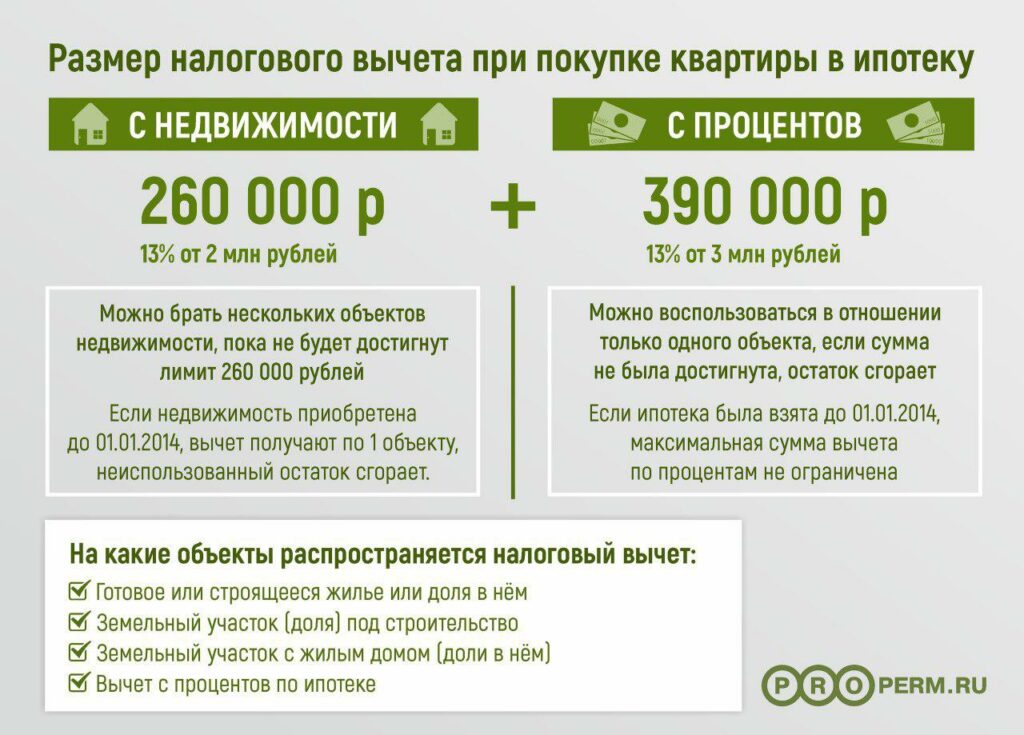

Речь в статье будет идти о налоговом вычете — сумме денег, которая была потрачена в целях приобретения жилья и освобождена от тринадцати процентного налога на доход. Или вам возвращают налог на руки обратно – тринадцать процентов от суммы денег, которая была уплачена за квартиру, но не более чем от двух миллионов рублей, либо — по вашему выбору – тринадцати процентный налог перестанут брать с вашей зарплаты, пока она не будет достигать размера вычета.

— Мы очень долго стояли в очереди на квартиру, и, в конце концов, купили по субсидии — 1,2 миллиона рублей мы заплатили сами, а остальную часть денег нам дал город — рассказывает Людмила. — Жилье оформляли в собственность на двух взрослых дочерей и маму, а по документам плательщицей значится только мать. Возможно ли и как получить налоговый вычет после покупки квартиры и какую сумму он будет составлять?

— Очередники, выкупившие квартиру по каким-либо соцпрограммам или с помощью субсидии имеют право на налоговые вычеты в тех случаях, если в приобретение жилья были вложены собственные средства. Налоговый вычет распространяется именно на эти расходы, и может составлять, максимум, два миллиона рублей, — пояснил Сергей Разгулин.

Если жилье было оформлено в долевую собственность, то налоговый вычет при покупке квартиры в совместную собственность по общему правилу распределяется пропорционально их долям между всеми совладельцами. То есть в сложившейся у Людмилы ситуации 1,2 миллиона рублей, которые были уплачены за жилье и включены в состав вычета, должны делиться на троих, после чего каждому полагается заплатить налоговый вычет в размере одной трети, или четырех сот тысяч рублей.

В то же время необходимо иметь в виду, что воспользоваться вычетом может только то лицо, которое фактически потратило свои деньги на покупку квартиры (исключение может быть лишь в том случае, если при общей собственности жены и мужа, а также родителей детей, не достигших совершеннолетия).

Так что, рассчитывать на возврат налога в нашем случае, в итоге, может исключительно единственная плательщица, которой является мама) и лишь в том размере вычета, который положен лично ей, то есть одна треть или четыреста тысяч рублей.

Важный совет: для того, чтобы получить налоговые льготы в максимальном размере, желательно оформить собственниками квартиры именно тех людей, которые указывались плательщиками при процессе покупки.

— Собственниками новой квартиры мы оформили тестя-пенсионера, зятя и его несовершеннолетнего ребенка, — рассказывает Галина. — Квартиру приобрели за шесть миллионов, а зятю сообщили, что вычет сможет получить лишь он один. Это правда? Если да, то на какие деньги мы сможем рассчитывать?

— На сегодня, максимальным размером налогового вычета при покупке жилья считается два миллиона рублей, — напоминает нам эксперт. — Эта сумма должна быть поделена на троих сособственников квартиры, то есть, на каждого выходит одна треть от двух миллионов, то есть, это примерно шестьсот шестьдесят шесть тысяч рублей.

Но, ни в коем случае нельзя забывать о сути самой льготы: ваши доходы, облагаемые по ставке в тринадцать процентов, освобождаются от налогов лишь благодаря вычету. Если же у человека таких доходов нет, и не было, то и получить вычет он не сможет.

В вашем случае это касается непосредственно тестя-пенсионера, ведь у него, скорее всего, нет никаких доходов, кроме пенсии, которая не может облагаться каким-либо налогом. Так что та часть вычета, которая будет приходиться на долю тестя, по факту пропадает.

Совсем иная ситуация с ребенком, ведь по постановлению Конституционного суда Российской Федерации от 13 марта 2008года № 5-П, в том случае, если жилье будет приобретаться в общую собственность взрослых членов семьи и несовершеннолетних детей, то родители имеют право на то, чтобы воспользоваться частью вычета, который должен приходиться на долю ребенка.

То есть, в ситуации, которую описала Галиной, зять имеет право получать вычет в размере двух третей от двух миллионов — то есть долю, принадлежащую ему и долю ребенка.

Для того, чтобы вычет или любая его часть не пропали, стоит оформить в качестве собственников покупаемого жилья именно тех лиц, которые получают доходы, облагаемые тринадцати процентным налогом, то есть получают заработную плату, выручку от сдачи жильяв аренду и тому подобное.

На практике, самой частой ошибкой, в результате которой теряется право на налоговый вычет является оформление купленной квартиры на родителей пенсионного возраста.

Если вам принципиально важно, чтобы именно эти люди значились в качестве собственников жилья, то, как вариант, необходимо зарегистрировать купленные квартиры на себя, а уже потом переоформить ее по договору дарения на родителей (никакие налоги при дарении между близкими родственниками не взимается).

Юлия, www.kak-sdelat.su